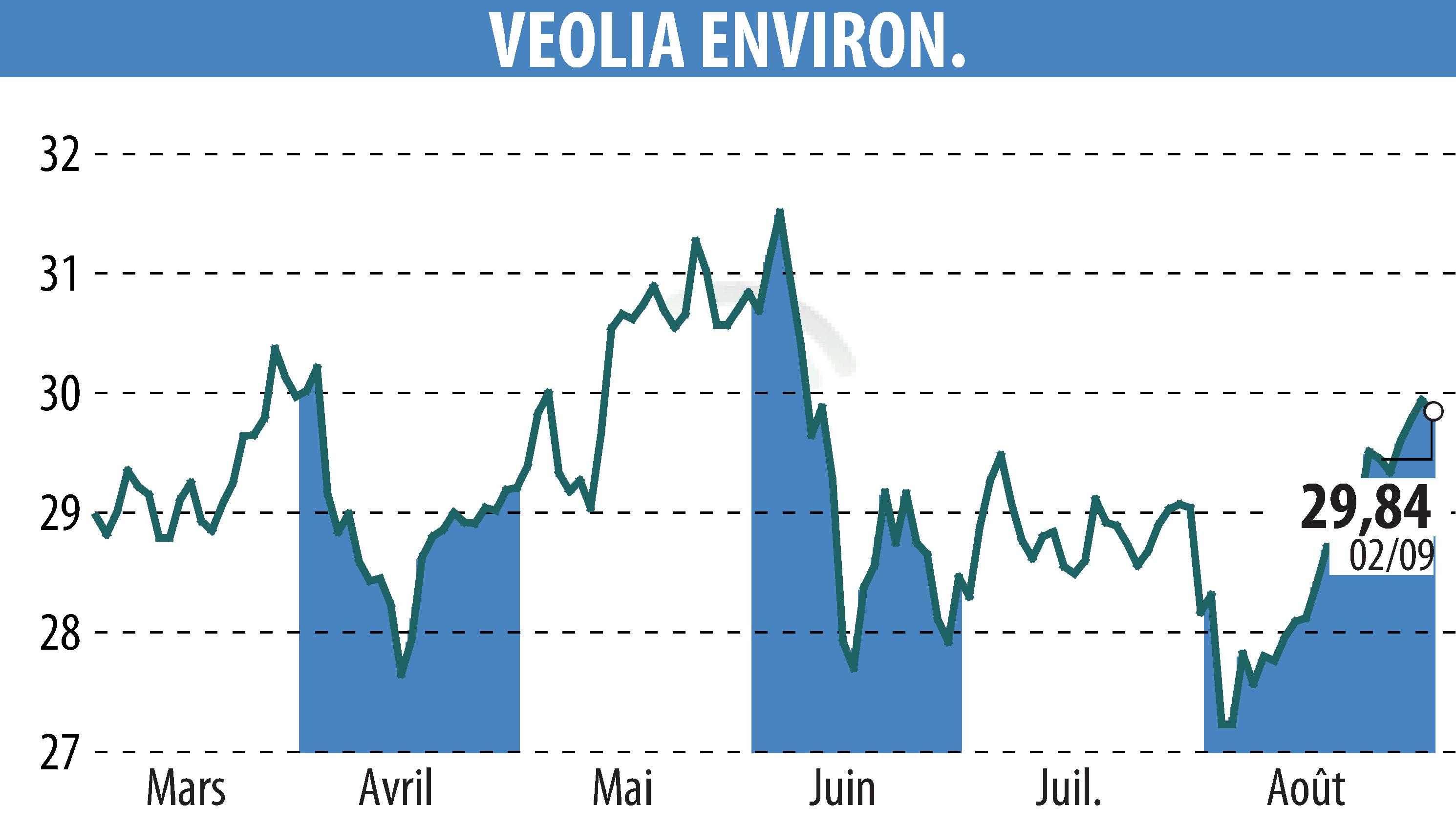

sur VEOLIA (EPA:VIE)

Veolia revient avec succès sur le marché des obligations senior

Aubervilliers, le 2 septembre 2024. Veolia a profité d'une fenêtre de marché constructive pour émettre 500 millions d'euros d'obligations à échéance septembre 2034. Ces obligations portent un coupon de 4,571% et ont été émises au pair.

Cette opération marque le retour de Veolia sur le marché obligataire senior, auquel le Groupe n'avait plus eu recours depuis plus de 3 ans. Malgré un marché actif, la qualité du livre d'ordres et un taux de sursouscription élevé ont permis à Veolia de réaliser l'opération sans concession d'émission nouvelle, démontrant la bonne qualité de crédit et la solidité financière du Groupe.

« Cette opération fait suite au rachat de notre obligation convertible début août et témoigne de la confiance de la communauté financière dans la performance et le potentiel de Veolia », a déclaré Estelle Brachlianoff, directrice générale de Veolia Environnement. Elle a ajouté que le fort intérêt porté à Veolia s'inscrit dans le positionnement stratégique du Groupe en matière de transformation écologique, d'optimisation de sa dette et de bénéfice pour les actionnaires et les investisseurs.

R. E.

Copyright © 2024 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de VEOLIA